みなさん、おはようございます。仙台税理士・公認会計士の伊藤宏平です。

昨日は、最高気温が33℃超となりましたね。残暑というか本来の夏というか、この暑さはお盆休み中になってほしかったです。仙台は特に30日超雨が続いたということでせっかくの夏休みを楽しみにしていた子供たちも海などのレジャーに行けなったようです。私の甥や姪もそうだったようです。この暑さが週末まで続いてもらい夏の想い出を取り戻してもらいたいですね。

さて、引き続き「相続税・贈与税を考える-その9」のお話をします。今回のお話は、相続税の課税対象者についてお話をしていきます。

目次

相続税は、誰に課税される?

相続税は、相続や遺贈、死因贈与、を起因にして財産を取得した場合に課税されるものということはその1~その8までの間でお話をしたと思います。今更相続税は誰が課税されるんだということをお話しするまでもないのですが一部留意することがあります。

原則として個人に課税される

相続税を課税されるのは財産を取得した「個人」です。そんなの知ってるよ!!と怒らずに聞いてください。では、相続人の個人であれば誰でも課税されるのでしょうか?ここが今回のキーポイントです。個人が日本国内に住所を有しているか否か、日本国籍を有しているか否かによって、納税義務者は3つに区分され、課税される財産の範囲が異なってきます。

納税義務者と課税範囲

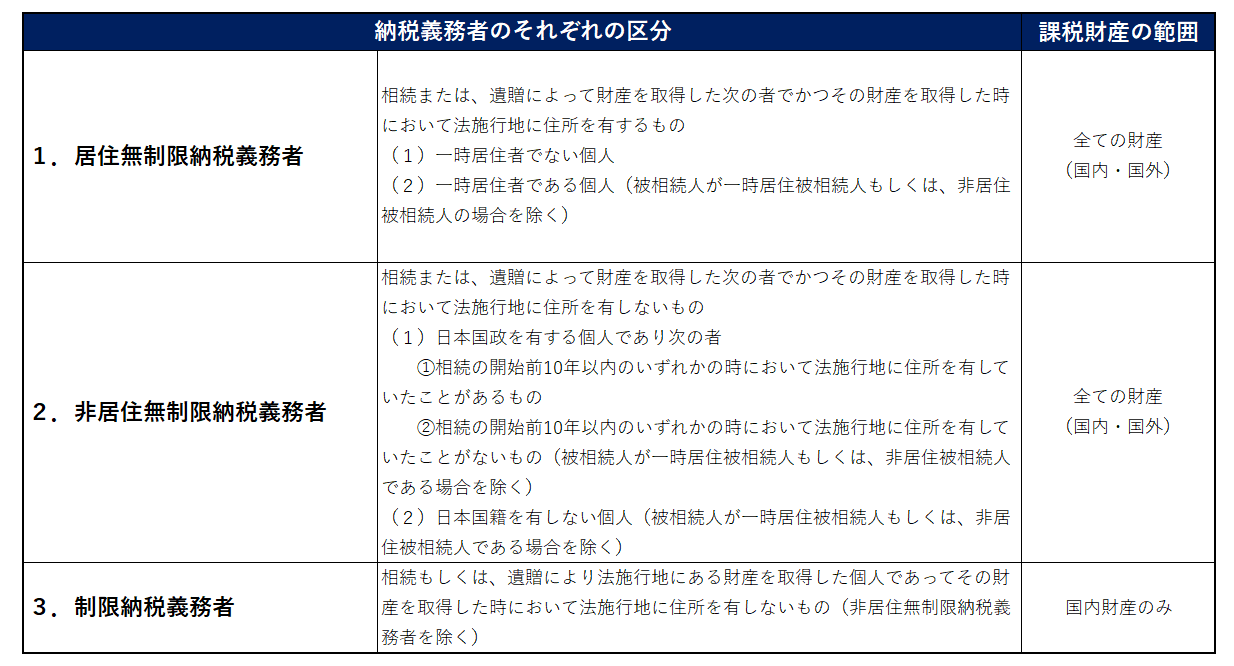

納税義務者は、国内住所の有無や国籍によって以下の通り3つに区分されます。

1.居住無制限納税義務者

この納税義務者は、一般的な納税義務者となります。日本国内・国外財産を相続、遺贈で取得した時に法施行地に住所を有するものとなります。つまり日本に住所を有している場合となります。しかも(1)一時居住者(注1)でない個人、(2)一時居住者である個人(被相続人が一時居住被相続人(注2)もしくは非居住被相続人(注3)である場合を除く)

そして、全ての財産(国内・国外)が課税範囲として課税されます。

【補足】

注1:一時居住者とは、相続開始の時に在留資格を有するものであって、その相続開始前15年以内に法施行地に住所を有していた期間の合計が10年以下のものとなります。

注2:一時居住被相続人とは、一時居住者が被相続人の場合です。

注3:非居住被相続人とは、相続開始の時において、法施行地に住所を有しなかった被相続人であってその相続開始前10年以内のいずれかの時において法施行地に住所を有していたことがあるもののうち、その相続開始前15年以内において法施行地に住所を有していた期間の合計が10年以下であるものまたは、その相続の開始前10年以内のいずれかの時においても法施行地に住所を有していたことがないものとなります。

2.非居住無制限納税義務者

この納税義務者は、財産を相続、遺贈で取得した時に法施行地に住所を有しないものとなります。つまり相続の財産取得時点で海外に住所をおいている人となります。法施行地に住所を有しないという点についてさらに細かく規定されています。

(1)日本国籍を有する個人であって次に掲げる者

①相続の開始前10年以内のいずれかの時において法施行地に住所を有していたことがあるもの

②相続の開始前10年以内のいずれかの時においても法施行地に住所を有していたことがないもの(被相続人が一時居住被相続人(注2)もしくは非居住相続人(注3)である場合を除く)

(2)日本国籍を有しない個人(被相続人が一時居住被相続人または非居住被相続人である場合を除く)

そして、全ての財産(国内・国外)が課税範囲として課税されます。

3.制限納税義務者

この納税義務者は、日本国内にある財産を相続、遺贈で取得した時において法施行地に住所を有しないもの(非居住無制限納税義務者を除く)

そして、国内財産のみが課税範囲として課税されます。

上記についてまとめてみました。

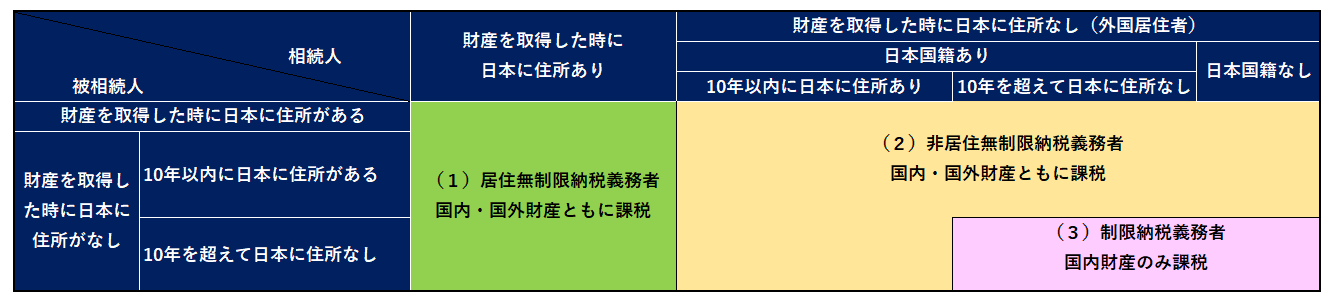

う~んこれでも良くわからないかもしれません。さらにわかりやすいように図で表しますね。これでいかがでしょうか?

う~んこれでも良くわからないかもしれません。さらにわかりやすいように図で表しますね。これでいかがでしょうか?

以上が、原則の個人に課税される場合のお話でした。

補足的に例外もお話しますね。

例外として個人以外の法人でも課税される

前段で相続税が課税されるのは、原則、「個人」というお話をしましたが例外的に法人等にも課税されます。

持分の定めのない法人

これは、学校法人や宗教法人といった持分の定めのない法人で遺贈や死因贈与により財産を取得した場合通常は、法人であるため相続税は課税されません。原則として個人が課税されるからです。ただし、相続税を不当に免れるために意図的にしたと認定された場合は、持分の定めのない法人であっても例外的に相続税が課税されます。

人格のない社団等

代表者もしくは管理者の定めのある人格のない社団または、財団というのは、町内会や同好会、PTAなどを指します。人格がないため法律上の権利能力を持ってませんが遺贈や死因贈与を受けたりすることもあります。この場合人格のない社団等を個人とみなして相続税を課税されます。

まとめ

いかがでしたでしょうか?今日のお話は、相続税は、原則的に「個人に課税」というお話でした。個人はさらに3つの納税義務者に区分されます。

(1)居住無制限納税義務者 ⇒ すべての財産(国内・国外)に対して相続税が課税

(2)非居住無制限納税義務者 ⇒ すべての財産(国内・国外)に対して相続税が課税

(3)制限納税義務者 ⇒国内財産のみに相続税が課税されます。

そして原則、「個人に課税」でしたが例外的に持分のない定めのない法人で意図的な相続税を免れる目的での遺贈、死因贈与の場合や人格のない社団等については、個人とみなして相続税を課税するというお話でした。

今週は、前職時代のお客さんの会社のゴルフコンペです。偶然にも昨年参加した時、ハンデをもらって優勝することができ今年は、前チャンピオンとしての招待を受けました。大変光栄です。こうして退職後もお誘いを受けれるなんてありがたいです。ということでベストを尽くします。もちろんハンデは昨年より大幅に削減されたので自己ベスト以上出さないと厳しいですけどね。しっかり楽しんで来ようと思います。結果は、その時にお話しますね。

仙台税理士・公認会計士の伊藤宏平でした。

それでは、また。